趣味と実益をかねてひとりブレーンストーミング。

- 不動産収入は安定している。

- 不動産収入はサイドビジネスとして兼業できる。

- 建物を立てると目立つ。 → 企業の採用、営業上にも好影響という声もある。

- 株式のように紙切れになりはてはしない。

- 賃貸契約は通常長期に渡るので、ボラティリティが少ない。

- 建築の構造、建て方をきちんとすれば超長期(30年以上)に渡って価値を保つ。

cf. 「お金は嘘をつかない」 - HPO機密日誌 (お金すらも超長期には資産価値を失う。お金自体は利益を生まない。)

- 減価償却を利用して、節税になる。

- 固定資産税が安くなる特例が使える。(建物は5年間1/2。土地は条件によっては1/6)

cf. これだけは知っておきたい!相続・贈与「賃貸住宅を建築した場合の固定資産税」- 相続情報サイト 相続.co.jp

- 相続税評価が安くなる。実勢価格のだいたい60〜70%程度。

cf. 賃貸住宅の建築による相続税の節税効果(1) 日本管理センター

- 区分所有建物にすれば、部分的に売ることができる。

- 企業経営においては、仮にキャッシュアウトしていても元金返済は損金ではないので、収益を底上げすることができる。

- もし既に法人を持っている場合、個人所有から法人所有へ、あるいはその逆へと所有を移せる。これはあまり意味がないように受け取られがちだが、減価償却は所有の主体が変わる度にリセット可能であるので、減価償却のメリットを何度も使える。

cf. 住宅の長寿命化に合わせてローンの長寿命化も - HPO機密日誌

それと直接のメリットでないけど、ある程度規模の大きい賃貸マンションの方が収益率が高く、資金の回収が速くなるという傾向がある。

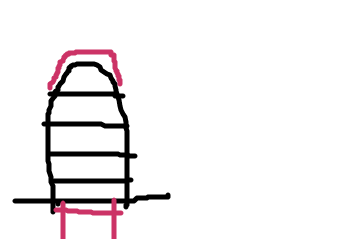

絵があまりに下手だというつっこみは受け付けない。賃貸マンションを立てるとき、大概の場合特にコストがかかるのは、赤で描いた杭、基礎の部分と屋根、屋上部分だ。あと、強いて言えば一階のエントランスや共用施設なども通常の床よりもコストがかかる。いずれにせよ、これを3層で割るのか、10層で割るのかで、床面積当たりのコストが違うのは理解できるだろう。

一方、収益の方は基準階と言われる二階ないし三階以上はあまり坪当たりの貸し出し単価は変わらない。基準階の平面はあまり変わらないので、型枠の使い回しという工法が取られる。よって、ますます高層のマンションの方がコストが低減され、収益率は高くなる。

収益率の持つ意味を、一番簡単なグロス利回りで考えてみる。

グロス収益率 = ((一世帯当たりの収益 × 総世帯数)+(駐車場、その他賃貸)) × 12(ヶ月) ÷ 総コスト

ネットの収益率という場合は、収入の方から管理手数料などを引く。一般に、管理に関わる電気代等は管理費、共益費でまかなわれるので収益率の計算には含まない。

いずれにせよ、収益率の逆数が資金回収に必要な年数となる。

回収年数 = 1 ÷ 収益率

つまり、収益率10%であれば10年で回収できる。5%なら20年となる。逆に中古案件など長期に渡る耐久性に疑問がある場合は、5年で回収しようと思えば、上の式を変形して、

収益率 = 1 ÷ 回収(期待)年数

となるので、グロス20%の収益を期待することになる。一般には新築でも6〜8%、中古で12〜15%程度が目安となることが多い。実際には税金や利子がかかるので、この通りにはいかない。しかし、ひとつの目安となる。

この議論から、不思議なことに投資資金が大きいほど、建物の面積、階数が大きいほど、収益率は高く、従って回収必要年数は短くなることになることがわかる。損益分岐点も従って相対的に大きな案件の方が低く(安全側に)なる。ただし、小さな市場に大きなマンションでは入居率が低くなる可能性があるので、不動産マーケティングを十分にして、フィージビリティを考えるべきではある。

■追記

id:kkzy9さんからブックマークのコメントをいただいた。

正直、賃貸物件は10年が寿命だと思うんだよな。立地と間取りが良ければ別だけど、10年以上は修繕費の上昇と賃料の下落でパフォーマンスがかなり落ちる。賃料維持しようとして稼働率下げるとマイナスにもなる。

ここで書いているのは、階数が3階以上の賃貸物件なので基本鉄筋コンクリート以上。また、木造にしても近年の建築基準法の厳格化でかなり住宅の寿命は延びている。この辺の税制とローンの組み方がこれからの不動産ビジネスにつながるし、プロの腕の見せ所だと。

また、個人的には賃貸マンションこそ外断熱でスケルトンインフィルであるべきだと考えている。この二つを満たせば、30年を超えて100年マンションは可能だと。

■追記 その2

id:thirty206さんのコメントが大切。

不動産は背水の陣でやってはいかんと思う。これがコケても他の事業や資産で軽くカバーできる、みたいなレベルでやらないと素人にはとても手に負えない。苦しんでる人見るとほんとそう思う。

この類は相当に見る目が必要。でも、それもまた勉強できるし、工夫もやり方もある。

今回のエントリーはほんとうに「ひとりブレーンストーミング」でざっと書いたにすぎない。実際には、資産背景も必要だし、信頼できる様々なパートナーも必要。もっとも、これを読んで軽い気持ちで賃貸マンション建築に走る方など居ないとは想うが。

■追記 その3

id:penguaholicさんのコメント。

書いてある原則は正しいけど、現物に手を出すなら「見る目」がないとキャピタルロスが怖いですよ、とだけ。外断熱のスケルトンインフィルなんて、コストに見合う賃料を得られる場所は都内にもなかなか無いと思います

外断熱/スケルトンはそれなりに目の前で進行していて、それなりに人気案件となって、それなりに所有者な方々は収益をあげている事実はある。個人的には、賃貸サイトに「バストイレ分離」とか、「IHコンロ」などのボタン/アイコンとならんで、「外断熱」、「スケルトンインフィル」というボタン/アイコンが着く日がこないかなと想っている。